Un ETF est un fonds négocié en bourse qui comprend un panier de titres. Plus précisément, un ETF mesure la performance d'un groupe de marchés ou d'un marché existant. Un nombre croissant de traders et d'investisseurs se tournent vers les ETF pour diversifier leurs portefeuilles. Les instruments financiers sous-jacents – les composants de base de l’ETF – sont facilement disponibles sur des bourses centralisées. En effet, les ETF se négocient (achetés et vendus) sur une bourse. Le prix d’un ETF est déterminé directement par des considérations de demande et d’offre.

Dans un sens, les ETF se négocient de la même manière que les actions puisqu’ils sont achetés et vendus tout au long de la journée à des prix en constante évolution. Les fonds négociés en bourse varient en fonction de l'orientation d'investissement du fonds. Il existe des ETF à revenu fixe qui sont généralement gérés activement et se concentrent sur les obligations. Il existe des ETF Active Equity dans lesquels le gestionnaire participe activement à la gestion des composants de l'ETF. Il existe également des ETF de niche qui peuvent suivre le Russell 2000 ou des sous-ensembles du S&P 500. Les ETF diversifiés d'actions passives suivent des indices de référence tels que le S&P 500. Par exemple, les ETF peuvent suivre certains secteurs tels que la santé, l'énergie ou l'agriculture, ou des des matières premières telles que le pétrole brut, l’or ou le dollar américain.

Le trading d’ETF confère de nombreux avantages aux traders. D’une part, vous bénéficiez de toute la diversification (exposition large) offerte par les fonds communs de placement, à un coût bien inférieur. De plus, les ETF sont disponibles avec des considérations de tarification en temps réel. Tous les ETF sont négociés sur des bourses centralisées telles que le NASDAQ ou le NYSE. Votre courtier facilite le commerce pour vous. Contrairement à l’opinion populaire, le trading d’ETF n’est pas une discipline entièrement nouvelle : vous pouvez les négocier comme vous le feriez pour négocier des actions. Achetez lorsque vous avez des attentes haussières et vendez lorsque vous avez des attentes baissières. Avec les ETF CFD chez 8Invest, c'est précisément ce que vous pouvez faire, mais nous en reparlerons plus tard !

Étant donné que ces instruments financiers sont négociés sur une bourse officielle et qu’il s’agit également de fonds comprenant des dizaines d’actions et/ou d’obligations, leur fonctionnement est similaire aux fonds indiciels. Les traders et les investisseurs adorent les ETF car ils constituent une excellente option de diversification et sont totalement transparents. Vous n’investissez pas dans une seule action ; vous investissez dans un groupe d’actions connu. C’est beaucoup plus sûr, car un mauvais tour avec une action ne peut pas faire couler la totalité de votre avoir en ETF. Il s’agit également d’une stratégie efficace d’atténuation des risques. L’un des aspects les plus intéressants du trading d’ETF est peut-être l’approche non interventionniste. Les ETF sont gérés par des gestionnaires de fonds ; vous achetez ou vendez simplement l’ETF et les laissez s’occuper des composants de base à inclure dans le fonds.

Quelle est la différence entre les ETF et les fonds communs de placement ?

D’une part, un fonds commun de placement nécessite un investissement initial substantiel. Un ETF nécessite l’achat d’une seule action de l’ETF. Les fonds communs de placement sont généralement exécutés une fois par jour, après la fermeture du marché, mais les ETF peuvent être négociés tout au long de la journée et pendant des heures prolongées. Les fonds communs de placement sont généralement réglés en 1 à 2 jours ouvrables, tandis que les ETF sont généralement réglés en 2 jours ouvrables. Les ETF et les fonds communs de placement diffèrent en termes de ventes à découvert, d'ordres limités et d'ordres stop. Bien que les fonds communs de placement n’autorisent pas ces ordres, les ETF le font. Les fonds communs de placement sont gérés par des gestionnaires de fonds professionnels. Ils constituent un portefeuille de produits et incitent les investisseurs à investir de l’argent dans les fonds communs de placement. Lorsque vous achetez un fonds commun de placement, il y a une interaction directe avec le fonds. Avec un ETF, un marché secondaire est en jeu.

Les ETF sont également mieux adaptés aux traders actifs. En tant que client enregistré chez 8Invest, les ETF sont définitivement le choix préféré. Vous pouvez acheter et vendre des ETF à votre guise, sans avoir à les conserver à long terme. Les ETF peuvent suivre un indice de référence en tant qu'investissement passif, ou ils peuvent être gérés activement et surperformer les indices de référence. Heureusement, n’importe qui peut commencer à négocier des ETF à partir d’aussi peu que 1 $, et des fractions d’actions sont également disponibles. La valeur liquidative (VNI) des ETF est calculée à la fin de la journée de bourse. Il existe une autre différence notable entre les fonds communs de placement et les ETF : la tarification. Les prix des ETF changent constamment. Les prix des fonds communs de placement restent les mêmes pendant la journée et sont réévalués à la clôture de la journée. Il n’y a pas d’écarts acheteur/vendeur avec les fonds communs de placement, mais il y en a avec les ETF.

Chez les courtiers traditionnels, les ETF peuvent être négociés avec des ordres de marché ou des ordres limités. Il est également possible de passer des ordres stop limit et des ordres stop loss, avec les options Fill or Kill, ou Immediate Fill ou Cancel. Il n'y a pas de frais de portage avec les ETF, mais il y a des commissions lorsque vous exécutez des transactions en ligne. Aux États-Unis, la négociation des ETF ferme à 16 heures, heure normale de l'Est (EST), mais vous pouvez certainement continuer à négocier des ETF en dehors des heures d'ouverture, lorsque les spreads acheteur/vendeur sont plus larges. Avec nous, vous pouvez négocier des ETF CFD avec WebTrader sur PC, Mac, mobile ou tablette, comme vous le souhaitez.

Quels sont les avantages du trading d’ETF chez 8Invest ?

8Invest est la première plateforme de trading en ligne pour les ETF. Notre sélection de fonds négociés en bourse couvre une large gamme de produits de sécurité négociables. Les ETF suivent les prix de nombreux instruments financiers tels que les indices, les matières premières, le forex et les obligations. Nos ETF sont sans commission et avec des spreads fixes. La structure des frais pour les ETF 8Invest est la suivante :

- Pas de frais de dépôt.

- Pas de frais de retrait.

- Les ETF maintenus ouverts après 22 heures GMT sont soumis à des primes de financement qui sont soustraites du compte.

- Des frais d'inactivité allant jusqu'à 50 $ par mois sont applicables lorsqu'aucune activité de trading n'a lieu pendant 3 mois.

- Des frais de tenue de compte dormants pouvant aller jusqu'à 100 $ par mois sont appliqués aux comptes inactifs depuis 1 an et plus.

Les ETF sur indices chez 8Invest comprennent les indices suivants :

Pour plus d’informations sur les ETF indiciels, cliquez ici.

Les ETF sur matières premières de 8Invest comprennent les éléments suivants :

Pour plus d’informations sur les ETF sur matières premières, cliquez ici.

Comment un ETF CFD est-il négocié ?

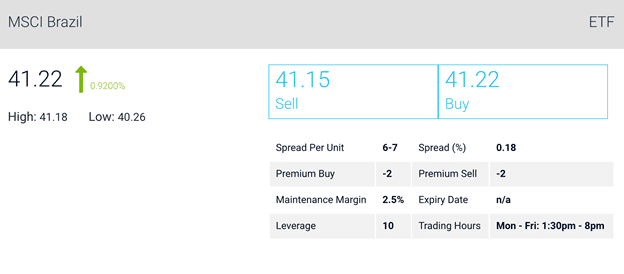

Lorsque vous examinez l'un de nos ETF, votre première décision est d'acheter ou de vendre l'ETF CFD. Si votre analyse technique et financière du fonds négocié en bourse est haussière (vous vous attendez à une hausse des prix), vous achèteriez l'ETF. Si au contraire votre analyse vous amène à croire que le cours de l’indice va baisser, vous vendez l’ETF. Cela signifie que vous êtes baissier. Comme vous pouvez le constater grâce à l’ETF MSCI Brésil, un effet de levier de 10 : 1 est disponible. Ceci est important, car cela indique le pouvoir d’achat de chaque dollar que vous possédez avec cet ETF particulier. 1 000 $ vous rapporteraient jusqu'à 10 000 $ de trading à effet de levier. Bien entendu, l’effet de levier doit être utilisé avec prudence. Des profits démesurés à la hausse et des pertes à la baisse sont certainement possibles.

Un CFD est un contrat sur différence. Il s'agit d'un instrument dérivé dont le prix est dérivé des composants constitutifs de l'ETF. Lorsque vous négociez des ETF CFD, vous n’achetez pas les actions réelles de ces sociétés et vous n’acquérez pas non plus la propriété de ces sociétés. Vous négociez simplement un contrat sur la base de votre analyse de l’évolution future des prix. À partir d’une position unique, vous pouvez accéder à un vaste marché financier. Ceux-ci incluent les matières premières, les indices, les obligations et les actions. Grâce aux transactions à effet de levier, votre capital travaille beaucoup plus pour vous avec les ETF CFD. Cela signifie également que vous pouvez diversifier votre portefeuille en répartissant votre capital limité dans différents types de produits financiers. Ensemble, les indices CFD, les CFD sur matières premières, les CFD sur le forex, les CFD sur les obligations et les CFD ETF couvrent un large éventail du marché.

8Invest vous permet d'amplifier facilement votre exposition au marché grâce à l'effet de levier. Les options d'investissement traditionnelles exigent que vous investissiez la pleine valeur de l'ETF avec votre propre capital. Ce n’est pas le cas du trading à effet de levier. La solution 8Invest ne nécessite que 10% de marge pour les indices et 2% de marge pour les matières premières. Cela signifie que si vous souhaitez négocier des ETF MSCI Brésil d'une valeur de 1 000 $, votre exigence de capital est de 100 $ au départ. Si vous souhaitez négocier pour 1 000 $ de l’ETF USO-Oil Fund, votre apport en capital initial est de 20 $. Une fois le CFD actif, un appel de marge peut être nécessaire si la transaction commence à évoluer dans la direction opposée (contre vous). Cela signifie que le capital de votre compte sera utilisé pour maintenir la transaction ouverte, ou que la position ouverte sera clôturée.

Quels sont les ETF les plus populaires ?

Il existe de nombreux ETF sur des bourses centralisées telles que le NYSE et le NASDAQ. Les options populaires incluent l'ETF iShares US Energy, l'ETF iShares Core S&P 500, l'ETF Global X Cannabis, l'ETF Vanguard Total International Stock, les actions SPDR Gold, le SPDR S&P 500 ETF Trust, l'Invesco QQQ Trust et l'ETF Vanguard FTSE Emerging Markets. La popularité des ETF peut être évaluée par les actifs sous gestion (AUM). Les fonds les plus importants ont tendance à susciter le plus d’intérêt parmi les traders. Avec les ETF, il existe souvent des différences entre la valeur liquidative (VNI) des composants constitutifs et la capitalisation boursière du fonds. Cela se traduit par des primes et des réductions sur le prix de négociation.

Quel ETF vous convient le mieux ?

Nous comprenons qu’il peut être difficile de choisir parmi des milliers d’ETF. C'est pourquoi nous avons sélectionné une poignée d'ETF sur indices et sur matières premières pour affiner notre champ d'action. Lorsque vous cherchez à négocier un ETF (acheter ou vendre), tenez toujours compte des facteurs suivants :

- Exposition aux ETF avec effet de levier

- ETF dérivés ou ETF physiques

- La capitalisation boursière de l’ETF

- Les types d’actifs sous gestion

- Votre appétit pour le risque détermine votre ETF préféré

Il existe de nombreux types d’ETF différents, au-delà de ceux que nous avons répertoriés. Il s’agit notamment des ETF géographiques, des ETF sectoriels, des ETF sectoriels, des ETF de devises, des ETF inversés/short, des ETF à effet de levier, etc. Puisque notre attention se limite aux indices et aux matières premières, vous pouvez affiner votre compréhension de ces marchés pour votre portefeuille financier. Trader des ETF avec des produits dérivés comme les CFD peut être bénéfique à condition que vous fassiez les bons choix.

Il est sage d’effectuer toutes les recherches nécessaires avant de passer des ordres d’achat ou de vente avec des CFD. Utilisez l’effet de levier avec précaution pour amplifier vos gains et vous prémunir contre les pertes. N'oubliez pas que les pertes sont calculées sur la valeur totale de la position, et pas seulement sur la marge requise pour lancer la transaction. Mettez en œuvre des stratégies efficaces de gestion des risques et, au fil du temps, vous négocierez des ETF comme un champion.